作为北半球最主要的经济体,枫叶之国加拿大的国泰民安很容让其被金融市场所忽视。但是眼下,有充足的理由证明,政策决策者和投资者需要更加关注这个国度。

把脉全球经济的渠道

加拿大经济和市场的表现可能是全球经济脉动最好的晴雨表,但是市场对此还有充分的认知。

作为加拿大股市的基准,S&P/TSX指数过去十年内和MSCI新兴市场指数亦步亦趋。而在全球经济增速超4%的背景下,S&P/TSX的表现甚至要强于标普500指数。

加拿大股市可以被视为新兴市场的翻版,但是却不存在新兴市场政局不稳定的风险。当然,作为和大宗商品关系密切的国家,加拿大有此特性也并不令人意外。然而被誉为“亚洲之外的亚洲国家”,加拿大近年来依然是主要的移民输入国。

从这个角度来看,加拿大高端地产的表现可以判断中国资本转移的参考。

高速发展的新硅谷?

北电网络的破产和黑莓的陨落似乎令加拿大人对于国家的科技能力失去了信心,但是事实上,这国家在科技领域依然有许多成功的案例和光明的前景。

软件及服务提供公司Open Text Corporation就是其中之一。和2002年1.525亿美元的营收相比,2014年16亿美元的表现令其跻身为全球第三大信心类科技公司。开发电子商务平台的Shopify也在本周成功登陆纽交所。

美国著名创业孵化器Y Combinator的CEO Sam Altman认为,滑铁卢大学高素质的学生是加拿大未来在科技界拥有一席之地的关键。

包括OMERS Ventures在内的风投已经涌入加拿大。即便有些科技公司未能成功,但是加拿大的潜力依然不可忽视。

全球央行的先行者

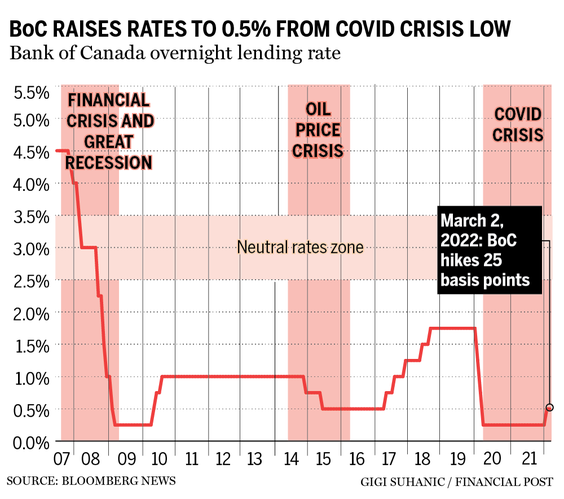

虽然和美联储或者欧洲央行相比,加拿大央行似乎无足轻重,但是事实上,在货币政策上,加拿大央行自1990年代之后就一直是先行者。

加拿大央行是首个提出通胀目标并实现目标的央行。在2008年全球金融危机的时候,当时的行长卡尼成为了前瞻指引的开拓者。关于2010年第二季度之前维持利率在0.25%的前瞻指引有效的压低了收益率曲线。

继任者Poloz在2014年10月讨论了有关取消前瞻指引的问题,再一次在货币政策正常化上成为领路人。而今年1月的意外降息则说明,加拿大央行在货币政策的选择上,从来都是不走寻常路。

在通胀控制上,加拿大央行已经开始审视,2%的通胀目标是否是最佳的选择。货币政策如何在金融危机前做出警示,在下一波危机到来之后如何将利率压低至接近于零水平将成为新的议题。

资源强国的挑战

加拿大阿尔伯塔输油管道的进展遭遇到了不少的困境。民众和政府之间的平衡阻碍了项目的启动。对于加拿大而言,输油管道的启动是资源输出的前提。

在油价大跌的背景之下,加拿大打造全球能源超级大国的努力受到了打击。ARC Financial Corp首席能源经济学家Peter Tertzakian认为低油价迫使加拿大放弃或者延后了2014-2018年间24个大型项目。

如果市场供大于求的状况可以转为供不应求的话,加拿大这些大型项目将重新启动。对于全球资源市场而言,加拿大的重要性不言而喻。

房地产市场的左右为难

和金融危机后美国楼市崩盘相比,加拿大房地产市场却出现了升值。过去几年,房地产市场过热也是市场一直诟病的地方,一些人认为加国楼市最终将出现崩盘。

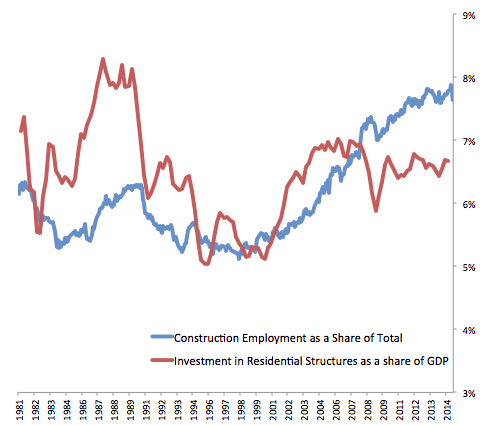

建筑就业在整个劳动就业中的占比在2月达到了历史新高的7.9%。加拿大央行警告认为,该国房地产市场被高估了30%。

如果加拿大可以成功将地产市场“软着陆”,那么该国的地产金融系统和监管架构势必将得到政府更多的关注。如果结果不令人满意的话,那么加拿大将成为又一个楼市和经济基本面分道扬镳并最终崩盘的国家。

巨大的不确定性

对于未来的不确定性预测是人类的天性。不过很少有国家能像加拿大那样充满争议。

渣打银行认为加拿大将在今年会遭遇技术性衰退,第二和第三季度经济将萎缩2.4%;德意志银行却认为,加拿大经济将在第二和第三季度分别扩张3%和2.3%。

10.19日即将到来的联邦大选将加大这种不确定性,尽管主要的三大政党对于经济问题并没有太大的意见分歧。无论谁最终当选,新政府都会为未来5年的基础设施建设、市场准入和气候政策描绘好一个理想的框架。

加拿大税务局正在加速收债 发出两个重要提醒

加拿大税务局正在加速收债 发出两个重要提醒

加拿大政府疫情期间到底有多豪?

加拿大政府疫情期间到底有多豪?

在加拿大怎样注册公司?

在加拿大怎样注册公司?